Aksjer, renter og sparing:

Finansmarkedene i 2022

Inflasjon, renteøkning, dollarens styrke, energisikkerhet. 2022 ble bemerkelsesverdig år for historiebøkene.

Med 2022 i speilet, er det verdt å reflektere over hva vi nettopp har vært gjennom. De viktigste punktene har det blitt skrevet mange spaltekilometer om, nemlig krigen i Ukraina og de fortsatte effektene av koronapandemien.

Inflasjon og renteheisen

Allerede ved inngangen til 2022 var inflasjon en stor snakkis, det hadde blitt pumpet inn mye kapital for å holde verdensøkonomien flytende i 2020 og 2021. Det var derimot i 2022 at inflasjonstsunamien virkelig satte spor, noe som gjorde at sentralbankene tok både doble og triple rentehevinger i slengen. Krigen i Ukraina satte fart i energiprisene, spesielt i Europa.

I Norge gikk vi fra styringsrente på null i 2021 til å ende 2022 med styringsrente på 2,75 prosent. I USA har tremåneders statsrente gått fra omtrent null til 4,3 prosent i løpet av 2022.

Både inflasjonen og en renteoppgang, slik vi har vært vitne til, får konsekvenser. Mange av varene som steg mye, slik som strøm og matvarer, er varer vi har vanskelig for å klare oss uten. Vi kan spare inn noe, men det er ikke enkelt. Høyere renter er også med på å trekke inn kjøpekraften. Det betyr mindre å rutte med for de aller fleste, men størst påvirkning får det naturlig nok for gruppen med minst fra før.

Faller i verdi

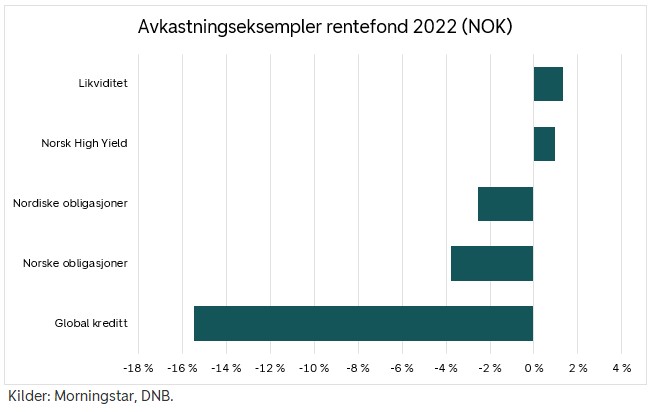

Økte renter gjør at fastrenteobligasjoner faller i verdi, slik at kupongrenten blir like høy som nyutstedte obligasjoner. Størst blir effekten der løpetiden til fastrenten er lengst. I Norge har rentefondene ofte relativt lav løpetid, mens globalt har løpetiden vært mye lengre.

Les mer: Obligasjoner for nybegynnere

Effekten av rentehevinger kommer raskere i markeder hvor huslån og annen kreditt har stort innslag av flytende rente. I USA er det vanligere med fastrente over lange perioder, noe som gjør at sentralbanken har vært hardere i å heve styringsrenta.

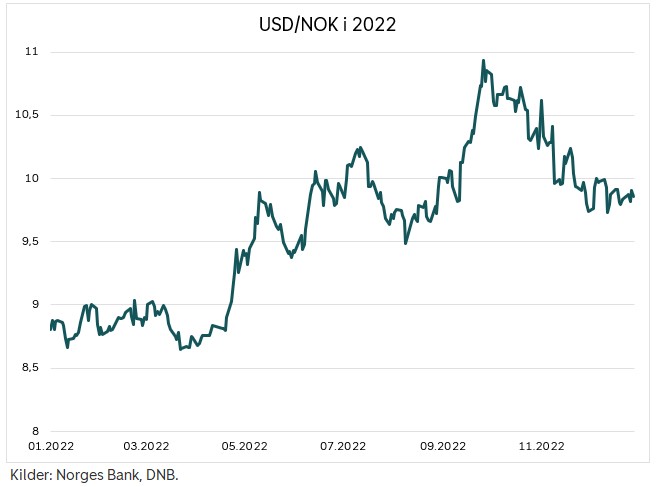

Dollar og krona

Usikkerhet er noe markedene liker dårlig, og med stadige nyheter om rente-, inflasjon- og inntjeningsutviklingen, har dollaren og krona gått hver sin vei. Det betyr at én amerikansk dollar har kostet mellom 8,6 og 10,9 kroner i løpet av 2022.

Finansielt stress

Renteforskjellen mellom to land er viktig i normale tider, men under perioder med finansielt stress er det flukten til sikkerhet i store valuta som rammer den norske krona.

Svak likviditet gjør at investorer foretrekker en verdensvaluta à la dollar, euro, yen eller lignende. Riktignok har dollaren vært spesielt sterk denne gangen, mens eksempelvis en euro kostet mellom 9,5 og 10,6 kroner i fjor.

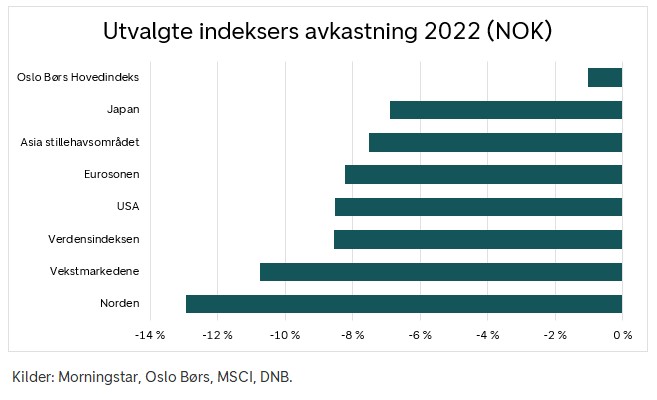

Aksjemarkedet – preget av dollar, inflasjon og renteoppgang

Verdensindeksen er dominert av amerikanske selskaper, og dollarens styrke har gjort at avkastningen har blitt beskyttet målt i vår valuta. Verdensindeksen falt 18 prosent i dollar, mens den ble 8,6 prosent i kroner.

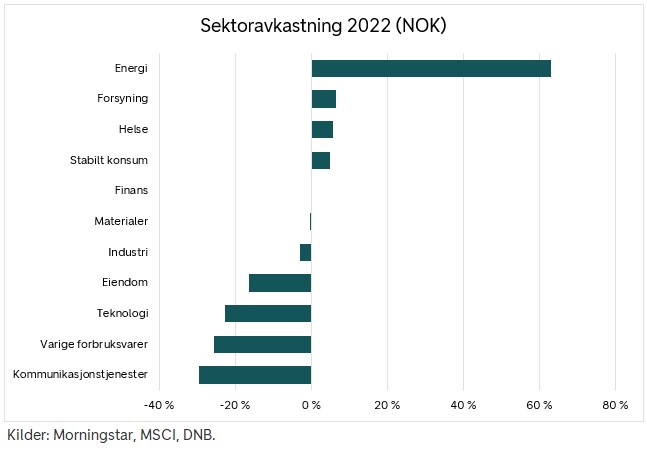

Det norske aksjemarkedet ble reddet av en sterk energisektor. I tillegg gjorde tradisjonelle defensive sektorer det godt.

Energi er derimot en liten del av verdensindeksen, mens teknologi er en viktig del av indeksen. Verdensindeksen består av alle sektorene ovenfor, men viktigheten til hver sektor varierer avhengig av markedsverdien til selskapene i hver sektor.

Kommunikasjonstjenester inneholder selskaper som Alphabet (Google), Meta (Facebook/Instagram), Disney, i tillegg til en rekke telekom-selskaper.

Merk: Innholdet i denne artikkelen er ikke ment som investeringsråd eller anbefalinger. Har du noen spørsmål om fondene det refereres til, bør du kontakte en finansrådgiver som kjenner deg og din situasjon. Husk også at historisk avkastning i fond aldri er noen garanti for fremtidig avkastning. Fremtidig avkastning vil blant annet avhenge av markedsutvikling, forvalterens dyktighet, fondets risiko, samt kostnader ved kjøp, forvaltning og innløsning. Avkastningen kan også bli negativ som følge av kurstap.