Markedssyn:

Bedre sentiment, bredere oppgang

Den eneste endringen vi har gjort i markedssynet den siste måneden, er å ta helsesektoren til overvekt, skriver Ingvild Borgen.

September var en god måned for risikable aktiva, og oppgangen i aksjemarkedet har blitt bredere. Kombinasjonen av lavere renter og solid vekst i amerikansk økonomi kan forklare at risikosentimentet har blitt mer positivt og dermed kommer en større del av markedet til gode.

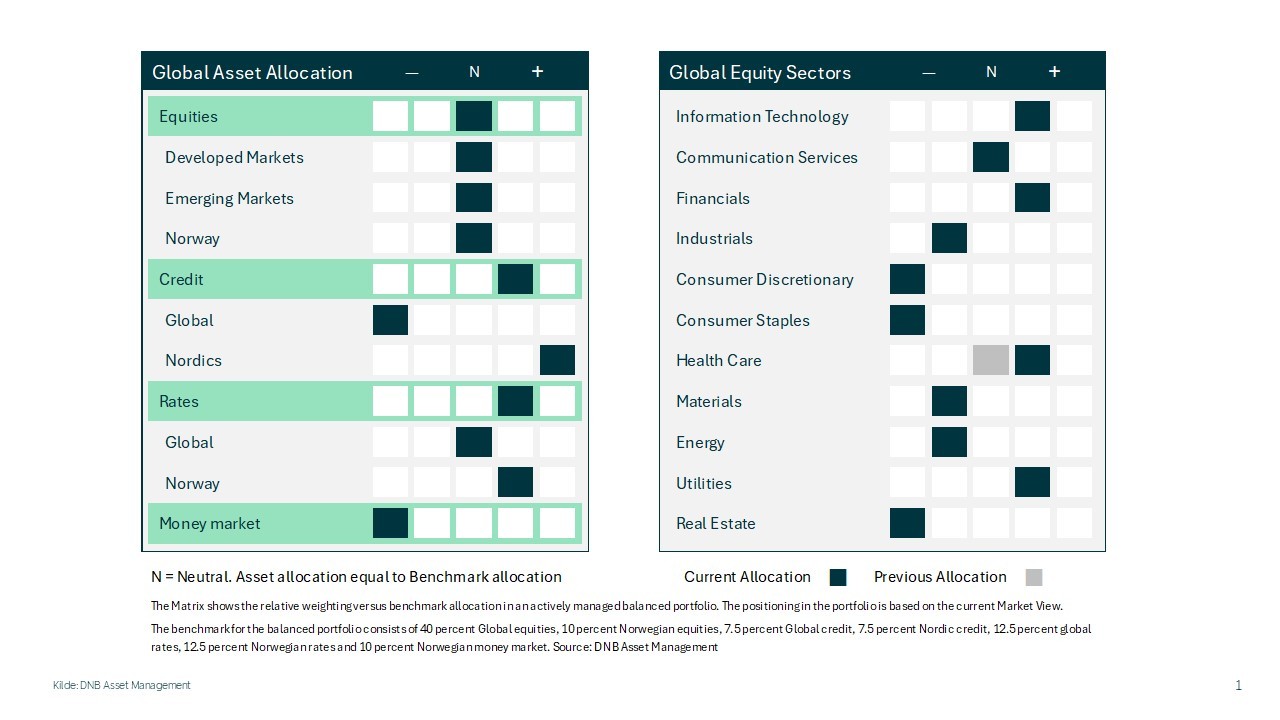

Vi beholder vår overvekt i kreditt, med størst vekt i nordiske høyrentepapirer, og vi beholder nøytral vekt i aksjer. Innenfor aksjeporteføljen øker vi eksponeringen i helse fra nøytral til overvekt.

Ingvild Borgen forvalter blant annet DNB Aktiv-serien i henhold til markedssynet.

Bredere børsoppgang i september

Den amerikanske sentralbanken (Fed) kuttet styringsrenten med 25 basispunkter (1/100 prosentpoeng, jour. anm.), til 4,00 -4,25 prosent på rentemøtet i midten av september. Samtidig viste prognosene til medlemmene i den pengepolitiske komitéen, de såkalte «dot-plots», at Fed ser for seg en videre normalisering av rentenivået ned mot 3 prosent i løpet av de neste to årene. Fed vurderer at nedsiderisikoen for arbeidsmarkedet er større enn oppsiderisikoen for inflasjonen, og det er grunnen til at de kutter renta nå.

Amerikanske sysselsettingstall

Selv om sysselsettingstallene fra USA gjennom sommeren har vært svake og inflasjonen tikker gradvis oppover, holder forbruket seg solid. Detaljomsetningstallene for august var svært solide. Og det for tredje måneden på rad!

En såkalt «K-formet» amerikansk økonomi kan være forklaringen på det. I en K-formet økonomi får de som har mest det enda bedre, mens de som har minst får det dårligere. De rikeste står dermed for en uforholdsmessig stor andel av samlet privat konsum*.

Ettersom privat konsum er den klart viktigste driveren av samlet vekst i amerikansk økonomi kan vi altså ha en situasjon der arbeidsledigheten stiger litt og kjøpekraften reduseres noe som følge av høyere inflasjon. Den samlede veksten i økonomien holder seg likevel godt. Dette har vi fått indikasjoner på i det siste.

Amerikansk sentralbank kutter renta

Når sentralbanken i tillegg kutter renta ender vi dermed opp med en gunstig situasjon for aksjer og risikable aktiva, som kan forklare hvorfor risikosentimentet har blitt bedre i løpet av september. Det viser seg at sykliske sektorer har gjort det bedre enn defensive, med IT, kommunikasjon, syklisk konsum og energi som beste sektorer. Samtidig har de klassiske defensive sektorene; stabilt konsum og helse, gitt dårligst avkastning i september.

Risikosentimentet slår ut i disse sektorene

Et mer positivt risikosentiment viser seg også ved at fremvoksende markeder har vært den beste aksjeregionen gjennom måneden, med en oppgang på over 5 prosent målt i lokal valuta. Dette er betydelig bedre enn samlet oppgang i globale aksjer i september, som er på 2,8 prosent målt i lokal valuta. Også små- og mellomstore bedrifter i USA har gjort det bedre siden midten av august, som er enda et klassisk tegn på mer syklisk optimisme.

Norske kroner

Ettersom krona har fortsatt å styrke seg mot dollar, med omtrent 0,8 prosent i september, er avkastningen i globale aksjer på nærmere 2 prosent målt i norske kroner i september. Dette er bedre enn Oslo Børs, som har steget med rundt 1 prosent i september. Det er også noe bedre enn avkastningen i de ulike rentesegmentene, som har ligget på mellom 0,3 og 0,9 prosent den siste måneden**.

Markedssyn oktober

Som beskrevet over har vi fått indikasjoner på at amerikansk økonomi er enda mer robust enn tidligere antatt, og at det skal mer til før en oppgang i abreidsledighet og inflasjon knekker forbruksveksten og dermed samlet økonomisk vekst. Det, kombinert med lavere renter, gjør at vi synes bedringen i risikosentimentet gjennom den siste måneden er berettiget.

Vi gjør likevel ingen overordnede endringer i markedssynet for oktober, men beholder aksjer på nøytral vekt. Fortsatt synes vi risikopremiene er lave, særlig sett i lys av den store, og økende, politiske risikoen i USA. Akkurat nå virker markedsaktørene å ta den politiske risikoen med knusende ro. Tidligere i år har vi derimot sett kraftige negative markedsreaksjoner, særlig i dollaren og amerikanske statsobligasjoner, på utspill fra president Donald Trump om å for eksempel sparke sjefen for Fed, Jerome Powell.

En forklaring på at markedet forholder seg rolig til Trumps trussel mot Feds selvstendighet nå er at Fed går i den retningen Trump ønsker. Fed mener svake arbeidsmarkedstall rettferdiggjør rentekutt. Skulle dette endre seg, og Powell og co. ikke lenger fører en pengepolitikk Trump bifaller, kan konflikten derimot blusse opp igjen, og da kan også markedet reagere deretter.

Helsesektoren til overvekt

Den eneste endringen vi har gjort i markedssynet den siste måneden er å ta helse tilbake til en overvekt. Dette er en sektor som har vært utsatt for mye politisk motvind i det siste, med alt fra en vaksineskeptisk helseminister, pristak på medisiner og 100 prosent toll på utenlandske legemidler hvis produsent ikke har produksjonsfasiliteter i USA. De negative nyhetene har sendt helseaksjer betydelig ned det siste året. I samme periode har resultatene vært solide, og økende. Kombinasjonen av god resultatvekst og betydelig kursfall har gjort at prisene på helseaksjer nå fremstår som attraktive, og derfor øker vi posisjonen i helse til en overvekt.

*Ifølge en rapport fra Moodys sto de 10 prosent rikeste amerikanerne for 49 prosent av samlet privat konsum i andre kvartal i år.

** Alle tall for avkastning gjelder fra starten av måneden til og med 29. september.

Innholdet i artikkelen er å anse som markedsføringsføringsmateriale fra DNB og skal ikke oppfattes som et tilbud om å kjøpe eller selge finansielle instrumenter eller som investeringsrådgivning tilpasset den enkelte investors situasjon. DNB påtar seg ikke noe ansvar som følge av at innholdet i artikkelen legges til grunn for eventuelle investeringsbeslutninger. Historisk avkastning er ingen garanti for fremtidig avkastning. Avkastningen kan bli negativ som følge av kurstap.