Markedssyn:

Markedene tror mindre på at det kommer betydelige tollsatser

Økt tro på at president Trump i hovedsak benytter tollsatser som forhandlingsutspill, har gitt medvind til aksjemarkedet.

Tollsatser fortsetter å være førende for utviklingen i aksjemarkedene. Økt tro på at president Trump i hovedsak benytter tollsatser som forhandlingsutspill, har gitt medvind til aksjemarkedet. Dette ble forsterket av en beslutning fra en amerikansk handelsdomstol, som fastslår at innføringen av flere av tollsatsene er lovstridig.

Amerikanske aksjer har gjort det noe bedre enn resten av verden. Målt i norske kroner er avkastningen for måneden rundt fire prosent. I rentemarkedet er det den amerikanske statsbudsjettprosessen som har vært driveren. Forslaget som ligger på bordet hos senatet, er ekspansivt, og estimert til å øke underskuddet til omtrent åtte prosent av BNP. Lange renter i USA har økt merkbart innad i måneden, men er ennå godt under nivået vi så i begynnelsen av året.

Glenn Sørensen er porteføljeforvalter blant annet for kombinasjonsfondene i DNB Aktiv-serien.

Tollsatser – tilbake til start?

Foreløpig siste kapittel i sagaen om handelskrig og tollsatser, inneholder Trumps utspill fredag 23. mai. Her kom kunngjøring om 50 prosents toll mot EU, med virkning fra 1. juni. To dager senere, etter samtale med europakommisjonens president, Ursula von der Leyen, ble fristen flyttet til 9. juli. Denne gjentakende forhandlingsteknikken med å gå hardt ut, og deretter rulle tilbake, kan ha gitt grobunn for en del uheldige effekter. Det er til og med vokst fram et eget akronym, TACO, «Trump Always Chickens Out». Denne lite flatterende benevnelsen beskriver reaksjonene man ser i markedene.

Nyheten om tollsatsen mot EU ble møtt med avmålt korreksjon i markedet og da beskjeden om utsettelsen kom, var markedet opp betydelig mer enn det falt i utgangspunktet. Tolkningen må være at markedskonsensus i stadig mindre grad tror på at det kommer tollsatser av betydelig karakter. Hvis administrasjonen faktisk mener noe med innførsel av tollsatser, er det tilsynelatende bygget seg opp et misforhold i markedsforventningene. Det kan skape fallhøyde i et aksjemarked der verdsettelsen framstår noe strukket.

Følg Utbytte-podkasten der du normalt lytter til podkast, eksempelvis Spotify, Apple Podcast og Acast.

Tollkrangel til høyesterett?

En ting er at markedet ikke tror på betydelige tollsatser. En annen ting, er den nylige domstolsavgjørelsen som kom 29. mai. Her fastslås det at deler av tollsatsene som er innført, er lovstridig. Avgjørelsen peker spesifikt på importtariffene som er begrunnet ut fra en lovhjemmel som tar utgangspunkt i at USA er i en nasjonal økonomisk krise (IEEPA). Det gjelder spesifikt:

- Global flat sats på 10 prosent (gjengjeldelsestoll).

- Tollsats mot Kina, her er ikke satser som ble innført under Trumps første presidentperiode inkludert.

- Fentanyl-relaterte tollsatser mot Canada, Mexico og Kina.

Ulike beregninger peker på at bortfallet av disse satsene har dratt den effektive tollsatsen ned, fra godt oppe på tjuetallet til rundt seks prosent. Domstolens kjennelse instruerte administrasjonen om å fjerne de aktuelle tollsatsene innen ti dager. Markedene reagerte i utgangspunktet svært positivt på disse nyhetene. Trump-administrasjonen varslet imidlertid at kjennelsen kom til å bli anket. En ankedomstol var også kjapt ute med å sette den opprinnelige kjennelsen midlertidig til side. Høyst sannsynlig vil dette bli en sak for høyesterett.

Det endelige utfallet i rettsapparatet i denne saken, kan vise seg å være mindre viktig. Politiske strateger peker på at det er flere alternative lovparagrafer som kan benyttes av Trump-administrasjonen for å innføre de ønskede tollsatsene. Etter støvet har lagt seg, er den gjengse oppfatningen at hvis Trump ønsker økte tollsatser, så vil administrasjonen lykkes med det.

Siste kapittel i sagaen er ikke skrevet.

Budsjettforslaget øker underskuddet

Helheten i Trumps fiskale politikk har delvis kommet i skyggen av månedsvis med tollspekulasjoner. Det ligger nå et budsjettforslag hos senatet, etter å ha blitt godkjent i Representantenes hus med minst mulig margin. Nåværende forslag vil øke budsjettunderskuddet fra seks til nærmere åtte prosent av BNP. Det er usikkert om akkurat dette forslaget vil godkjennes, men en variant av det, må vedtas. Alternativet er at skattekuttene fra 2017 (4500 milliarder dollar over 10 år) ikke videreføres. Det vil i så fall garantere republikansk tap i mellomvalget i 2026. Noen av de viktigste elementene i dragkampen om balansen i budsjettet:

- Skatt er ikke særlig populært i USA. Kanskje ikke så rart, med tanke på at landets opprinnelse var et direkte resultat av opprør mot britisk skattlegging. Resultatet har vært konsekvent budsjettunderskudd over lang tid. Skylden kan fordeles til begge sider av den politiske fløyen. Meningsmålinger viser at selv blant demokratiske velgere, er det over 70 prosent som foretrekker kutt i kostnader framfor økte skatter. Trump har signalisert at han kan støtte høyere skatter for de med høyest inntekt. Det ser imidlertid svært vanskelig ut å få republikansk støtte til noen form for skatteøkning.

- Tollinntekter er en viktig del av Trumps plan. Ulempen er at de økte tollsatsene fra hans siste periode kun er iverksatt som presidentordre og ikke vedtatt av kongressen. De er derfor åpne for reversering, av Trump selv, eller framtidige presidenter. Inntektene herfra er dermed ikke like sikker, og vil nok være drevet av avtaler med handelspartnere. Det republikanske partiet har også vært skeptisk til å gjøre disse permanent, da dette i bunn og grunn er en form for skatt.

- På kostnadssiden har administrasjonen foreslått betydelige kostnadskutt. Ulike initiativer og skatterabatter innenfor det grønne skiftet er reversert. I tillegg er det gjort betydelige kutt innenfor Medicaid og programmet for matkuponger som benyttes av 40 millioner amerikanere. Her er det verdt å merke seg at Trump har argumentert mot ytterligere kutt i disse sosiale tjenestene.

- Til tross for betydelig kostnadskutt så blir disse mer enn oppveid av foreslåtte skattekutt. Videreføringen av eksisterende skattekutt og foreslåtte nye skattekutt vil bidra til å gi en netto fiskal stimulans inn i økonomien.

- Budsjettforslaget inneholder også en kuriositet som kan få stor betydning for investorer av amerikanske risikoaktiva. Seksjon 899 introduserer muligheten til å pålegge en gjengjeldesskatt på utenlandske investorer som kommer fra land som fører en «diskriminerende» skattepolitikk mot amerikanske selskaper. Dette er et klart svar på europeiske lands mulige innførsel av en digital service-skatt rettet mot de store amerikanske plattformselskapene. Resultatet vil være skatt på alle inntekter fra amerikanske aktiva eid av utenlandske investorer.

Innførsel av et ekspansivt budsjett med ytterligere økt underskudd, vil alt annet like, føre til press opp for amerikanske renter. Et bakteppe der USAs rolle som verdens kapitalbank er under press, bidrar på ingen måte positivt. Dollaren har svekket seg omtrent ti prosent mot euroen så langt i år. Fortsatt kapitalflukt ut av sikre amerikanske renteplasseringer er noe administrasjonen vil unngå. Tilretteleggelse for innføring av en kapitalskatt hjelper heller ikke i så måte.

Det vil kreves noe av en balansekunst å gjøre alle til lags. Grunnleggende motstand mot høyere skatter står hardt opp mot et obligasjonsmarked med lavere toleranse for finansiering av et økende underskudd. Et budsjett der de foreslåtte skattekuttene er frisert kraftig, kan være resepten som trengs.

God resultatsesong

Resultatsesongen for første kvartal er så godt som ferdig. Selskapene på S&P 500 leverer jevnt over gode resultater med en økning på omtrent 13 prosent år over år. Dette har bidratt til den positive utviklingen i markedene siste måned. Andelen selskaper som leverer over forventning, ligger rett i overkant sammenlignet med fem års snitt. Størrelsen på avviket fra forventning ligger like under sammenlignet med snittet.

Hva med utsiktene framover? Er det tegn til at inflasjonsfrykt og tolluro slår inn i forventningene? Svaret på dette må være ja. Ser vi på analytikernes resultatestimater for neste kvartal, er nedrevideringene foretatt i april og mai, betydelig større enn hva som er tilfellet sammenlignet med historisk snitt. Analytikerforventninger er riktignok ingen god ledende indikator for framtidige aksjekurser.

Anekdotisk kan vi se på resultatframleggelsen til Nvidia. Selskapet leverte noe lavere resultater enn forventet. Mye forklart av eksportrestriksjonene mot Kina, som også ble framhevet i relasjon til framtidige inntekter. Til tross for dette var aksjen opp i etterkant. Etterspørselen etter Blackwell-chipene, som er grunnsteinen i AI-revolusjonen, er fortsatt meget høy.

Porteføljen til DNB Aktiv

Vi foretar ingen endringer i eksponeringen i porteføljene.

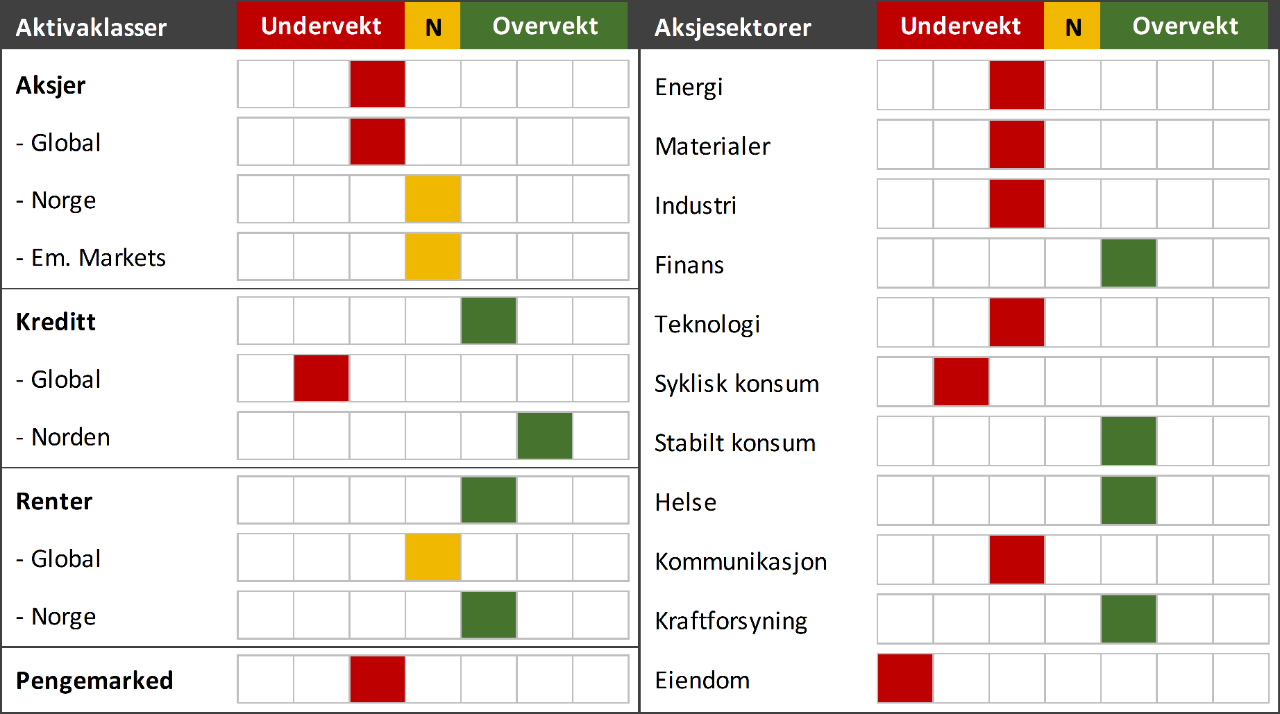

- Vi holder en moderat undervekt i aksjer versus renter.

- Aksjeporteføljen har fortsatt en dreining mot defensive sektorer på bekostning av sykliske.

- Vi opprettholder en undervekt i pengemarked mot en moderat overvekt i rentedurasjon. Løpende avkastning i både norske og internasjonale obligasjoner er noe høyere jevnført pengemarkedet. Risikoen for høyere renter er absolutt til stede. Allikevel tror vi atet eventuelt svakere aksjemarkedet vil bli fulgt av lavere renter. De komplementære egenskapene til aksjer og obligasjoner vil da komme til sin rett.

- Overvekt i høyrente, med en betydelig dreining i favør nordisk eksponering versus global.

Alt i alt, en noe defensivt rettet portefølje. En kylling-fornærmet Trump som skal balansere et ekspansivt budsjettforslag gjennom kongressen, taler for forsiktighet.

Innholdet i artikkelen er å anse som markedsføringsføringsmateriale fra DNB og skal ikke oppfattes som et tilbud om å kjøpe eller selge finansielle instrumenter eller som investeringsrådgivning tilpasset den enkelte investors situasjon. DNB påtar seg ikke noe ansvar som følge av at innholdet i artikkelen legges til grunn for eventuelle investeringsbeslutninger. Historisk avkastning er ingen garanti for fremtidig avkastning. Avkastningen kan bli negativ som følge av kurstap.