Markedssyn januar 2025:

The Show Musk Go On?

Det makroøkonomiske bakteppet inn i 2025 ser bra ut, samtidig er det en rekke kjente ukjentheter som kan påvirke utfallet.

2024 ble ett godt år i markedene. Globale aksjer ga en avkastning på 20 prosent, 33 prosent målt i norske kroner, og ble den soleklare vinneren blant aktivaklassene. Avkastningen i norske aksjer og i høyrentepapirer ble rundt 10 prosent. Likviditetsfond ga rundt fem prosent. Eneste skåret i gleden var obligasjonsfond, hvor avkastningen ble redusert på grunn av renteoppgangen mot slutten av året. Det endte til slutt med en avkastning på 3 til 4 prosent i globale- og norske obligasjonsfond.

Torje Gundersen leder teamet som blant annet forvalter DNBs kombinasjonsfond.

Utbytte-podkast: «Evig dollardominans?» på Spotify, Apple Podcast og Acast.

Trump 2.0 – The Unpredictability Machine

Trumps valgseier har allerede rukket å prege markedene. Farten i amerikansk økonomi er god. Da er skatteletter og høyt offentlig forbruk en dårlig miks om du er av den sorten som bekymrer deg for høy prisvekst. På toppen kommer en mulig handelskrig og tariffer. Det har sendt renten på statsobligasjoner opp, og dollaren har styrket seg ytterligere.

Aksjemarkedet har på sin side fokusert mest på lovnader om lavere skatt og en mer næringsvennlig politikk. Amerikanske bankaksjer har steget 10 prosent siden november i fjor. En undersøkelse blant porteføljeforvaltere viser sterk optimisme og tro på bedret lønnsomhet for selskapene.

Det blir mye fake news – med hjelp fra Musk

Konsensus blant makroøkonomene har foreløpig ikke endret seg mye etter valget. Oversikten i Bloomberg viser en forventning om både svakere vekst og inflasjon i USA de neste to årene. Det gjenspeiler en holdning om å vente å se an hva som blir den faktiske politikken i den nye administrasjonen før man endrer prognosene.

Erfaringen fra Trumps forrige presidentperiode var at det kan være stor forskjell på retorikk og praksis. Det eneste vi vet med sikkerhet er at det blir mye fake news. Denne gangen med god hjelp fra Elon Musk.

The known knowns, known unknowns and unknown unknowns

Det makroøkonomiske bakteppet inn i 2025 ser i grunnen bra ut, og gir grunn for optimisme:

- Privat sektor har ikke overinvestert i ny produksjonskapasitet i denne syklusen.

- Men det gjøres store investeringer i datasentre og kunstig intelligens, med håp om snarlige produktivitetsgevinster.

- Husholdningene, både i USA og Europa, er i en god situasjon. Balansen er god: gjelden er lavere enn før, og børsene har steget. Arbeidsmarkedet er stramt, og reallønnsveksten er positiv.

- Likviditeten er god. Kredittmarginer har falt, bankenes utlånsvillighet har økt, og det forventes fortsatt flere rentekutt i 2025.

Samtidig er det (som vanlig) en rekke kjente ukjentheter som kan påvirke utfallet i stor grad:

- Uro i obligasjonsmarkedet. Offentlig gjeld har økt mye og budsjettunderskuddene er ikke opprettholdbare. Hvor langt kan strikken strekkes før långiverne sier at nok er nok? Det som ikke kan fortsette over tid vil opphøre. Men det er ikke lett å forutsi når det skal inntreffe.

- At Trump vil øke tariffer virker sannsynlig. Men på hvem, hvilke varer og med hvor mye? En fullskala handelskrig vil alle tape på, også USA. Håpet er at dette er godt forstått og at ‘’cooler heads will prevail’’. Hvis ikke kan vi få en ny runde med kraftig prisvekst og en sterkere US dollar enn verden tåler.

- Kina sliter med å få fart på økonomien. Hvordan vil myndighetene respondere på høye tariffer? Vil de devaluere valutaen for å beskytte eksporten og dumpe billige varer i Europa?

- Krigen i Ukraina går inn i sitt tredje år. Vil landet få like mye hjelp fra Vesten i år, eller vil Putin vinne? Hva blir konsekvensene for Europas sikkerhet, og hvordan vil det påvirke prioriteringer og investeringer?

Til slutt er det greit å minne seg på at det alltid skjer noe uforutsett som er med på å prege året. Og det behøver ikke bare være negativt, rett som det er skjer det noe positivt, som få eller ingen spådde på forhånd. Nettopp derfor er det så lurt med godt diversifiserte porteføljer. Det er helt sikkert et godt råd i 2025 også.

‘’Reports that say that something hasn't happened are always interesting to me, because as we know, there are known knowns; there are things we know we know. We also know there are known unknowns; that is to say we know there are some things we do not know. But there are also unknown unknowns – the ones we don't know we don't know. And if one looks throughout the history of our country and other free countries, it is the latter category that tends to be the difficult ones.’’

– Donald Rumsfeld, tidligere forsvarsminister i USA.

Markedssyn januar 2025

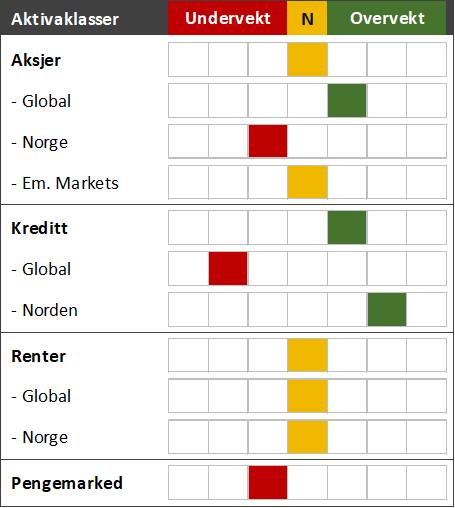

Vi beholder aksjer på nøytral og overvekten i høyrenteobligasjoner på vei inn i det nye året.

Avkastningen i høyrenteobligasjoner har vært sterk, mye drevet av at kredittmarginene har falt. Men vi synes fortsatt nordisk høyrente, med en effektiv rente på rundt 9 prosent, er en attraktiv investering.

Aksjemarkedet har steget mer enn resultatveksten de siste to årene, og pris/resultat (P/E) multippelen på globale aksjer er i den høye enden. Men dette skyldes i hovedsak høy verdsettelse i noen få store amerikanske selskaper kalt The Magnificent Seven eller FAATMAN om du vil: (Facebook, Apple, Amazon, Tesla, Microsoft, Alphabet og Nvidia).

I aksjeporteføljen vår er vi i sum undervektet i disse selskapene. Resten av aksjemarkedet, særlig utenom USA, ser helt greit priset ut.

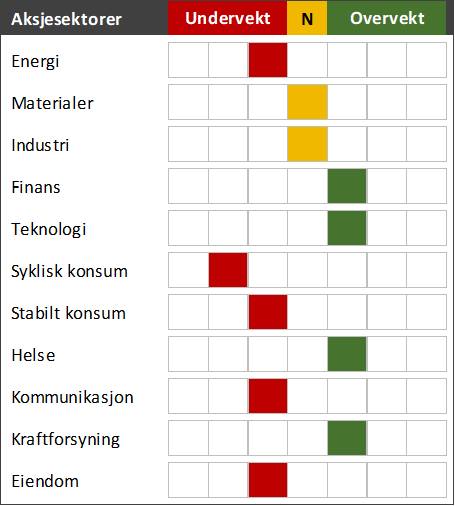

Når det gjelder sektoreksponeringen i aksjeporteføljen skyldes den følgende:

- Overvekt Finans: Lave tap i bank og økte premier innen forsikring. God lønnsomhet og attraktiv verdsettelse.

- Overvekt Teknologi: Høye multipler, men god vekst og lønnsomhet. Selskapene investerer tungt i kunstig intelligens og den digitale revolusjonen

- Overvekt Helse: Fått ufortjent mye juling etter presidentvalget. Strukturell medvind – demografi og livsstil. Lavere beta mot markedet – en venn i nøden.

- Overvekt Kraftforsyning: Energisikkerhet og økt kraftbehov fra datasentre. Defensiv sektor som er mindre konjunkturfølsom og som rar nytte av at rentetoppen er bak oss.

- Undervekt Energi: Verden har nok olje i øyeblikket. Vekst i etterspørsel er svak i forhold til tilbudet. Kan endres dersom Kina øker stimulansene betydelig.

Innholdet i artikkelen er å anse som markedsføringsføringsmateriale fra DNB og skal ikke oppfattes som et tilbud om å kjøpe eller selge finansielle instrumenter eller som investeringsrådgivning tilpasset den enkelte investors situasjon. DNB påtar seg ikke noe ansvar som følge av at innholdet i artikkelen legges til grunn for eventuelle investeringsbeslutninger. Historisk avkastning er ingen garanti for fremtidig avkastning. Avkastningen kan bli negativ som følge av kurstap.